1H23 业绩符合我们预期

公司发布半年报:1H23 实现收入11.9 亿元,同比-29.5%,归母净利润9,333万元,同比+2.9%;单季度2Q23 收入6.6 亿元,同比-42.5%,归母净利润8,407 万元,同比-1.3%。业绩波动主要受医疗检验感染类检测业务收缩影响,其他业务维持稳定增长,业绩符合我们预期。

(资料图片仅供参考)

(资料图片仅供参考)

剔除医学感染类业务后,1H23 实现高速增长。剔除医学感染类业务后,公司上半年营业收入同比+45.61%,其中我们测算Q2 单季度同比+34.96%,主要得益于上海等地产能提升。我们判断各板块均保持良好增长,分板块看,我们估计2Q23 生命科学与健康环保板块收入同比增长30%以上,汽车及日化等消费品板块收入同比实现40%以上的快速增长。

业务结构逐步优化, 盈利能力不断提升。2Q23 毛利率/ 净利率为47.1%/12.7%,同比分别上升14.5ppt/5.3ppt。我们认为主要系医学感染类业务毛利率/净利率较低,其业务收缩使得整体盈利能力有所回升。我们估计剔除医学感染类业务,2Q23 公司毛利率/净利率同比提升3ppt/1ppt 左右。2Q23销售/管理/财务/研发费用率分别为14.9%/10.0%/7.6%/-0.2%,同比分别+7.0/4.1/2.1/-0.2ppt,主要是由于公司专业技术、营销、管理人才的引进和研发投入的增加。

经营现金流改善明显,回款状态较为强劲。2Q23 经营现金净流入1.1 亿元,同比增长231%,较为强劲,主要系公司加强信用管理、应收款到期及时收回。

发展趋势

细分行业产能持续释放,内生外延助力业绩增长。内生方面,我们预计上海、武汉实验室产能继续释放,西安、青岛实验室陆续投入运营,扩大产能,有望推动业绩高速增长。外延方面,公司完成湖北中佳合成制药,合伯检测技术、吉林钛合校准的战略性收购,进一步扩张医药和计量业务领域。我们预计下半年新能源汽车、CRO/CDMO 等细分行业景气度有望延续,推动全年业绩高增长,内生外延战略,有望形成业务协同效应,推动公司长期发展。

盈利预测与估值

维持2023/2024 年盈利预测为3.73/5.05 亿元,当前股价对应2023/24e P/E为31.1x/23.0x,考虑到行业估值中枢下行,我们下调目标价43.6%至27.75元,对应2023/24e 目标P/E 为34x/30x,潜在涨幅30.65%,维持跑赢行业评级。

风险

下游需求不及预期;投资项目实施风险。

下一篇:最后一页

-

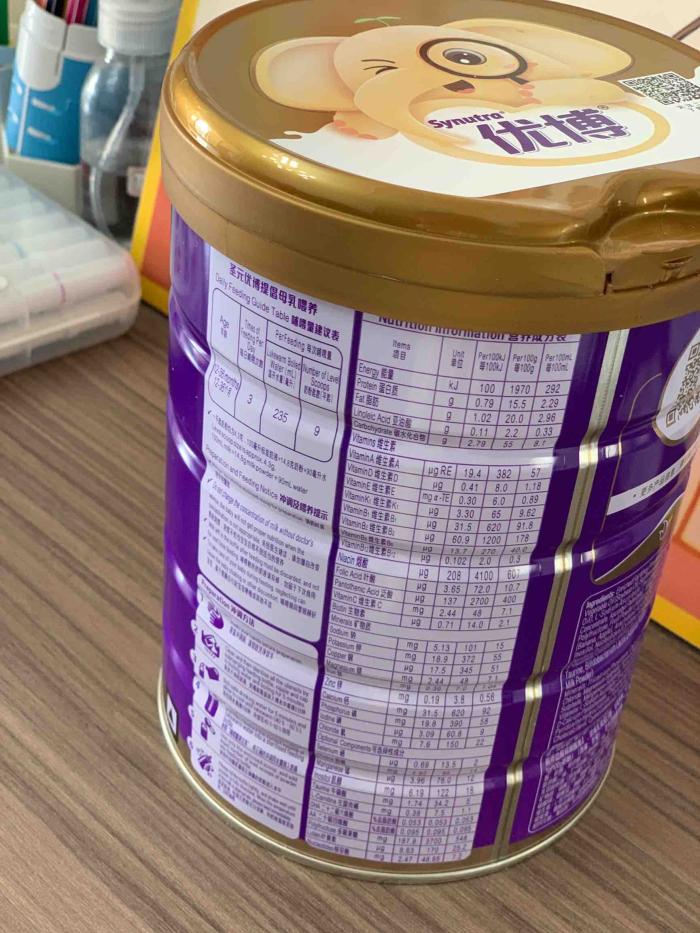

乳清蛋白含量高的奶粉有哪些?优博瑞慕让宝宝享受初乳般的优质营养随着90后宝妈成为育儿大军的主力,她们在互联网背景下成长起来,拥有着更加科学合理的育婴知识。她们会对奶粉中的各种营养成分进行深入分析

乳清蛋白含量高的奶粉有哪些?优博瑞慕让宝宝享受初乳般的优质营养随着90后宝妈成为育儿大军的主力,她们在互联网背景下成长起来,拥有着更加科学合理的育婴知识。她们会对奶粉中的各种营养成分进行深入分析 -

做“全球高乳清蛋白奶粉”开创者,优博瑞慕迎来全新战略定位定位的目标就是占领心智,成为顾客首选,成为自己所在领域的第一!关于定位的文章,我们写过不少。为什么定位如此重要?因为,每一个优秀品

做“全球高乳清蛋白奶粉”开创者,优博瑞慕迎来全新战略定位定位的目标就是占领心智,成为顾客首选,成为自己所在领域的第一!关于定位的文章,我们写过不少。为什么定位如此重要?因为,每一个优秀品 -

优博瑞慕和爱他美卓萃哪个好,优博瑞慕呵护宝宝快乐成长宝宝们在每一个成长阶段都离不开陪伴与呵护,宝宝们也尽力的为宝宝做好一切,尤其是在奶粉的选择上,宝妈们更是一刻不敢马虎,优博瑞慕和爱

优博瑞慕和爱他美卓萃哪个好,优博瑞慕呵护宝宝快乐成长宝宝们在每一个成长阶段都离不开陪伴与呵护,宝宝们也尽力的为宝宝做好一切,尤其是在奶粉的选择上,宝妈们更是一刻不敢马虎,优博瑞慕和爱 -

纵横施策,蔡司光学深入布局全生命周期眼健康管理一年春作首,万象始更新。正值春回大地、消费市场快速复苏之时,2月16日至2月19日,由蔡司光学发起的首届蔡司光学科技特展ZEISS VisionLAB

纵横施策,蔡司光学深入布局全生命周期眼健康管理一年春作首,万象始更新。正值春回大地、消费市场快速复苏之时,2月16日至2月19日,由蔡司光学发起的首届蔡司光学科技特展ZEISS VisionLAB -

走进视光世界,蔡司光学科技特展即将亮相广州塔我的眼睛,每天都在忙什么?婴儿时期的视界,你还记得吗?眼睛是怎样看清东西的?孩子近视不停加深怎么办?关于眼睛的这些问题,在2月16-19

走进视光世界,蔡司光学科技特展即将亮相广州塔我的眼睛,每天都在忙什么?婴儿时期的视界,你还记得吗?眼睛是怎样看清东西的?孩子近视不停加深怎么办?关于眼睛的这些问题,在2月16-19

X 关闭

X 关闭